2018年08月09日(最終更新:2023年05月31日)

本コラムの第1回「シミュレーションを制するものは不動産投資を制する」で、具体的なシミュレーションの作成方法の一部をお伝えしました。

実際にEXCELを使ってゼロからシミュレーションを作成したいと思っている投資家の方が多いにも関わらず、参考資料の数はそれほど多くはないようです。

今回はこの自作EXCELシミュレーションを使って、変動金利についてみていきたいと思います。なお、本シミュレーションは税金に関しては、考慮しておりません。税金を含まないお金の流れを確認するのにご利用ください。

変動金利のシミュレーションを作成する前に、金利について詳しくみていきたいと思います。皆さんご存知の通り、金利には「全期間固定型」と「変動型」、「固定期間選択型」の3つのタイプがあります。

まず、「全期間固定型」はその名の通り、借入期間中ずっと金利が固定されています。

一方、「変動金利」は、通常、半年ごとに金利が見直されます。

変動するというリスクをとる分、借入時点では固定金利よりも一般的に適用金利が低くなっています。この変動金利には、急激な返済額の上昇を防ぐための、二つのルールがあります。

金利が変わっても、5年間は返済額が変わらない「5年ルール」とどんなに金利が上昇しても、従来の返済額の125%を超えないという「125%ルール」です。これについては後程詳しく説明します。

「固定期間選択型」は、一定期間だけ金利が固定されており、固定期間が終了したあとは、変動金利か再度選択した固定期間の金利が適用されるタイプです。

先ほど、変動金利には二つのルールがあるとお伝えしました。急激な返済額の上昇がないため安心と言えます。

しかし、変動金利のルールの裏側を知っておかなければ、最悪の場合、利息だけを返済することになってしまいます。詳細をみていきましょう。

5年ルール、1.25倍ルールはあくまでも返済額に対する制限です。金利が上昇したとしても返済額が変わらないだけで、その中身は利息支払い分が増え元金充当分が減り、借入残高の減るペースが遅くなってしまいます。

また、利息部分の金額が返済額よりも多くなってしまった場合、この返済額を上回った部分の金額は、未払利息となってしまいます。未払利息が発生すると、元金は減らず、利息だけを支払っていくことになります。

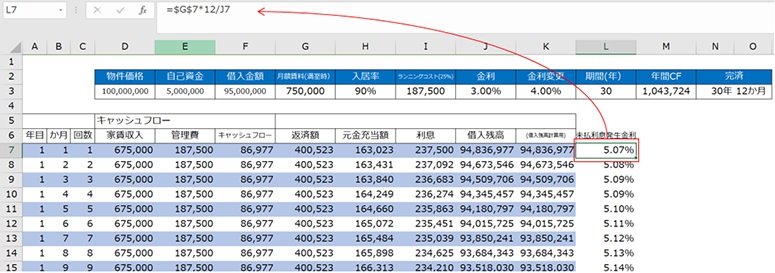

未払利息という最悪の事態を防ぐためには、何%になったら危ないのかという分岐点を少なくとも知っておく必要があります。未払利息発生の具体的な金利は「年間返済額÷ローン残高」で算出できます。

なお、万が一未払い利息が発生した場合ですが、金融機関によってその扱いは異なりますが、一般的には、最終回で一括返済することが多いようです。

それでは、金利が変動した場合を実際のシミュレーションに反映させてみましょう。

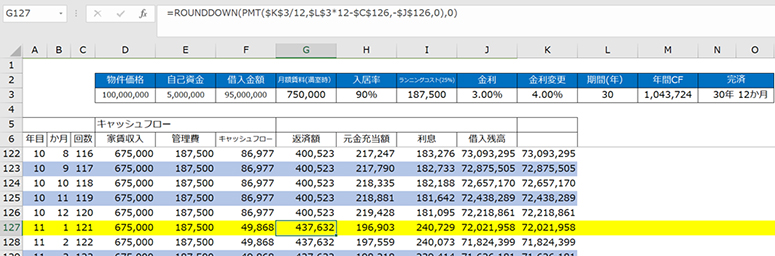

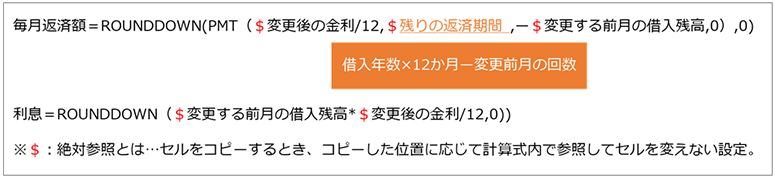

今回は11年目から金利が3%から4%に上昇すると仮定します。変更するのは、毎月の返済額と利息部分です。

また、先ほどの未払利息発生金利の分岐点もシミュレーションしてみましょう。

この未払利息発生金利は、当初の金利で計算します。この数値を上回ってしまうと未払金利が発生してしまうので、金利の上昇傾向が見られたら、繰上げ返済やローンの借り換えなどの措置を講じるようにしましょう。

なお、金利は変動金利より固定金利の方が動きが速いので、変動金利が上昇してから固定金利に変えるというシナリオでは手遅れになる場合もあります。

日ごろから各種金利の動きについては、しっかりと把握しておく必要があります。

収益不動産ONLINE編集部

収益不動産分野のシンクタンク「収益不動産総研」が運営しています。不動産投資に役立つあらゆる情報をお届けします。収益不動産をこれから購入する方、すでにお持ちの方が成功に近づくためのノウハウを提供しています。