2019年11月19日(最終更新:2023年06月07日)

本コラムでは、不動産投資の入り口から出口に至るまで、税務上の問題点等についてお伝えしてきたが、今回は人生の出口である相続について不動産投資を交えてお伝えしたいと思う。

「相続対策」と言えば、「不動産投資」を思い浮かべる方も多いのではないだろうか。

実際に相続を見据えて不動産投資を行っている方々もたくさんいる。何故、このように不動産投資は、相続対策に絡めて論じられることが多いのだろうか。

相続税とは亡くなった人が遺した財産(=相続財産)に対して課税されるものである。

相続財産と言ってどんな資産が思い浮かぶか考えてもらいたい。

現金、預金、上場株式、未上場株式、有価証券、ゴルフ会員権、リゾート会員権、骨董品・・・・・、そして、不動産。と言ったところだろうか。

ここで挙げた資産のうち、不動産や未上場株式以外の資産は、相続税計算時の評価額はほぼ決まっており、

「相続税の評価額」=「資産の時価」

となっている。

例えば、現預金1億円も骨董品1億円もこの資産を今売ったとしたらいくらで売れるか?借入金1億円も、今この借金を引き継いだらいくらの負担になるのか?という視点で評価方法が考えられている。

一方で、不動産の場合は、「相続税の評価額」=「資産の時価」とはならず、今売ったらいくらになるのかという視点で評価されることは無い。

例えば、1億円で取得した不動産でも購入金額や実勢価格で評価される不動産はほぼ皆無である。これが不動産が相続税対策として用いられる機会が多い所以であり、以下に具体的な手法についてみていこう。

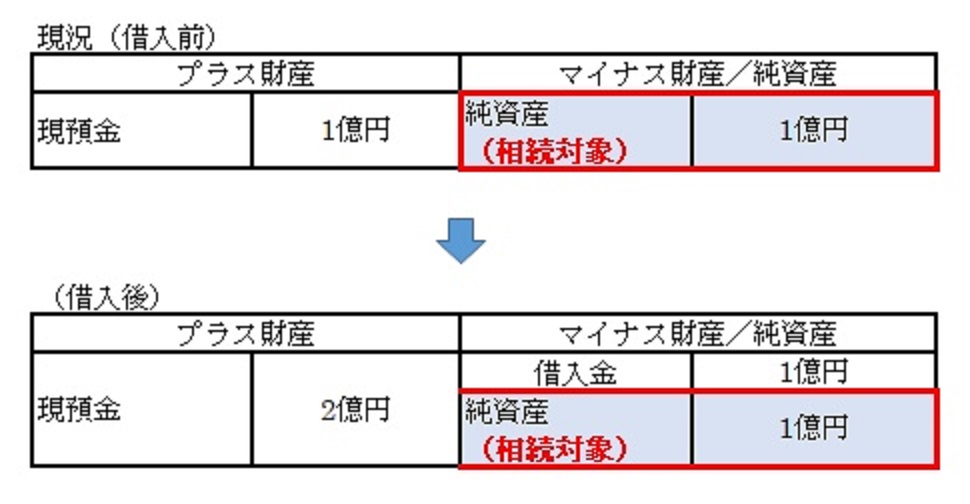

先ず、相続税の仕組みを理解しておこう。相続税の計算は、「プラスの財産」から「マイナスの財産」を控除した「純資産額」に対して課税される。

つまり、借入金などのマイナスの財産があると、その分純資産額が少なくなり相続税の負担を小さくすることができる。

この仕組みと不動産の評価方法の特性を利用して、相続対策をする不動産投資のニーズ喚起が盛んに行われている。

次に不動産の具体的な評価方法を見ておこう。

土地の相続税評価額は、実勢価格の約8割と言われているので、購入した時点で2割の相続財産の圧縮が可能である。その不動産を賃貸マンションの用などに供すれば、更にその実勢価格の8割の不動産評価額から約2割の評価減も可能になる。

また、他の不動産の所有状況次第では、小規模宅地等の特例による評価減も可能な場合があり、不動産の場合、現金を所有する場合と比べて4~5割も資産の評価が下がることになる。

では、借入して不動産投資をすると本当に純資産額が小さくなって相続対策に繋がるのか検証をしてみよう。

この検証からもわかるように、借金をして現預金を1億円増やすだけだと、借入金と相応の現預金が増えるだけなので、純資産の金額は変わらずに相続対策にはならない。

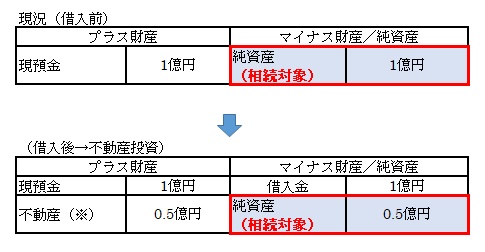

では、次に1億円を借り入れて、1億円を不動産投資した場合に相続税が少なくなるのか検証をしたい。

※先述したとおり、1億円で購入した収益物件の不動産は、5割近く評価を下げることが可能である。

このように1億円を借りて不動産投資をした場合、相続税計算上の評価は現金1億円と不動産0.5億円の合計額から借入金1億円を控除した0.5億円が純資産となり、相続財産を圧縮することが可能となる。

ここでのポイントは、あくまでも資産の価値が下がって0.5億円となった訳ではなく、相続税計算上の「資産の評価」が下がったということである。

これが不動産投資によって相続税の節税を図る仕組みである。借入金をどんどん膨らまして不動産投資を続ければ、究極的には相続税の評価上、債務超過にすることで相続税をゼロにすることも可能である。

これだけを聞くと、相続税に悩む資産家にとっては夢のような節税スキームである。ただ、

ちゃんとその仕組みを理解しておかないと、金融機関等の営業の口車に乗ってしまうことになる。

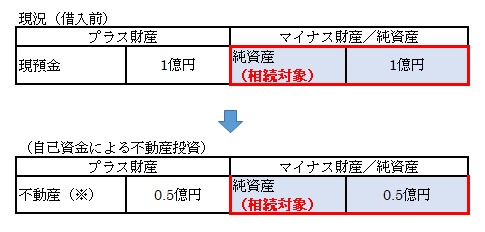

このスキームによって、相続税の節税ができた場合、『借入金による不動産投資』のお陰で相続税の負担が小さくなったと考えてしまいがちだが、節税が出来た理由は借入金のお陰ではない。

節税が出来た理由は、『不動産の時価』と『不動産の相続税評価額』とのギャップによって、相続税の対象金額が小さくなっただけである。決して、『借り入れた金額』と『不動産の相続税評価額』との差額によって、相続税の対象金額が小さくなった訳ではない。

それを検証するために、先ほどの事例を使って1億円を保有している人が、借入をせずに、自己資金による不動産投資をした場合をみてみよう。

※1億円で購入した収益物件の不動産は、5割近く評価が下げることが可能である。

このように借入をせずに、1億円の自己資金で収益物件に不動産投資をしたとしても同様の相続税の軽減効果を得ることが出来る。

不動産投資をすると、相続税の節税に繋がる可能性は高い。ただし、私自身、相続対策等に携わる専門家として、このような節税の提案を行うことは滅多にない。

また、私自身が仮に相続税に悩む資産家だったとしても、節税のために銀行借入をしてまで不動産投資を行うかと言うと、、、

決してしないだろう。

何故、私がこのような提案をしないのか?その答えは簡単な話である。

目先の相続税の軽減だけに目を奪われて相続対策を行い、相続税が安くなったとしても、その安くなった金額の何倍もの借入金を相続人に背負わせることになるためだ。

そのような行為は、私が被相続人の立場なら非常に心苦しい。

相続税の負担が小さくなることは、相続人にとって喜ばしいことだが、一方で、相続人は借入金を返済し続ける義務も承継することになってしまう。

相続対策は、目先の事のみならず将来的な相続人の負担も考えて行わなければならない。

因みに、銀行借り入れによる不動産投資をして相続人に借金を遺してはいけない。と言っている訳ではないし、自己投資による不動産投資だったら良い。と言っている訳でもない。

相続対策の相談を受けた際に、そこに不動産投資の選択肢があった場合、何を重視してアドバイスするのか。というと、その不動産投資が純投資の対象として適切かどうか?という視点だけである。

不動産投資は節税とは切り離して考えるべきで節税などの副産物が目的になってはいけない。

結局のところ、その不動産投資が借入金に見合った投資なのか、自己資金を使っても価値のある投資なのかを目利きする必要がある。

節税を目的に不動産投資をしてしまうと、相続税の負担軽減だけに目を奪われ、不動産投資としての本来の目的を失い、資産と負債のバランスの配慮を欠いてしまう。そうすると、相続人に多大な負担を強いることになってしまう。

仮に魅力的な不動産投資案件があり、相続人に借入の負担を強いてでも薦めたい優良な案件であれば、積極的に借入などによって資金調達をして投資を検討しても良いだろう。

私が考える相続対策とは、ただ不動産投資をして節税をしましょう。といった単純なものではない。

それだけで終わってしまうと賃料収入などの果実は被相続人が受け取り、その果実に対して、また相続税が課されてしまう。

相続人にも引き継がせたいような魅力的な不動産投資案件があった場合には、相続人が果実を受け取れて、その時点から相続対策に繋がるようなスキームを考えていきたいものだ。

投資をすることが決まったならば、法人を活用した方が株価(自社株)の評価減が可能なのかとか、投資主体をどうするのか。といった今までお伝えしてきたような内容に従ってスキームを検討していくこととなる。

税理士 山本祐紀(やまもと ゆうき)

東京税理士会所属 山本祐紀税理士事務所 所長

日本通運株式会社を経て税理士資格を取得。アーサーアンダーセン税務事務所(現KPMG税理士法人)にて、企業組織再編成、タックスデューデリジェンスをはじめとした各種税務コンサルティングに従事。その後、住友生命保険相互会社において、新規事業のコンサルティング部隊立ち上げのサポートを行い、2007年に山本祐紀税理士事務所開設し、現在に至る。

現在は、不動産ファンドのSPCに係る税務会計業務を得意とするほか、東証一部企業から中小企業、芸能人・スポーツ選手まで幅広い層の顧問先と共に奮闘中。

・電子書籍「ちょっと行列のできる税務相談所」リリース

・「今すぐ取りかかりたい 最高の終活」共著